領収書等の印紙税

受取金額が5万円以上の領収書には記載金額に応じた収入印紙を貼る必要がありますが、『こういう場合は印紙を貼る必要があるのだろうか?』と迷ってしまうことはありませんか?今回は、領収書等の印紙税についてお伝えしていきたいと思います。

●領収書等の印紙税の基礎知識

◆領収書や、金銭又は有価証券の受取書は、印紙税額一覧表の第17号文書に該当し、印紙税が課税されます。受取書とは、金銭等を受け取った事実を証明するために作成し、その支払者に渡す証拠書類のことです。

(例)領収書、レシート、受取書、預り書、「代済」「了」「相済」と記入した請求書や納品書、お買上票 など

◆印紙税額は、売上代金か、売上代金以外かによって異なります。

<売上代金の受取書>

資産を譲渡したり、使用させることの対価をいい、例えば、商品の売上代金、事業用資産の売却代金、不動産の賃貸料、事務機器等

のリース料などが該当します。印紙税額は、右表のとおりです。

記載金額が1,000万円超の場合は、下記の印紙税額一覧表でご確認ください。

(※国税庁HP:印紙税額の一覧表)

※2018年4月3日 国税庁HPリニューアルに伴いリンク先を変更しました

<売上代金以外の受取書>

保険金・借入金の受領・損害賠償金の受領など(本来的に売上代金に該当しないもの)と、保険料・公社債の利子・有価証券の譲渡対価など(印紙税法上、売上代金の範囲から除外しているもの)が該当します。印紙税額は、記載金額が5万円以上であれば一律200円です。

◆営業に関しない受取書については、全て非課税となります。印紙税における「営業」とは、旧商法における商人の範囲を意味しており、「法人」については配当ができるか否かという点を基本に「営業になるか、否か」を判断します。

<「営業者」から除かれるもの>

*医師、歯科医師、弁護士、税理士・公認会計士などの行為

*店舗などの設備がない農業、林業又は漁業を行っている者が自分の生産物を販売する行為

*公益社団法人、公益財団法人の行為

*一般社団法人、一般財団法人で定めにより利益の配当や分配ができないものの行為

*人格のない社団で非営利事業に関して作成する受領書

*個人で、事業を離れた私的日常生活に関するもの

以上のような基礎知識を踏まえた上で、次からは印紙が必要なケースと不要なケースをそれぞれ見てきましょう。

【印紙が必要なケース】※金額5万円以上の取引が前提

① 仮領収書

例えば売掛金の集金時に受取の証明として発行したもの。後日、正式な領収書にも印紙を貼って取引先にお渡しします。

② 再発行した領収書

再発行した領収書にも印紙を貼る必要があります。印紙税は文書に課税されるものなので、同じ一つの取引であっても複数作成した場合それぞれに印紙が必要となります。

③ レシートの領収書

レジから発行されるレシートについても、一般に、売上代金の受取事実を証明する金銭の受取書に該当します。

<注意!!>飲食店などでは、領収書の他に明細書としてレシートを希望される顧客に対してレシートも渡すケースがあるようですが、この場合、「領収書」「レシート」それぞれが金銭の受取事実を証明する書類になるため、5万円以上だと両方に印紙が必要となってしまいます。この場合には、領収書だけに印紙を貼り、レシートの店名部分を切り取って、あくまで明細書として添付するようにしましょう。

④ 商品券や電子マネーで商品代金の支払いを受けた場合

金銭又は有価証券の受取書に該当します。

【印紙が不要なケース】

① Web上で電子発行された領収書

印紙税は、あくまで紙の文書に課税されます。

② クレジットカード決済の場合

信用取引による売買となるため印紙は不要です。ただし、クレジットカードでの支払いであることを領収書に明記しておく必要があります。

③ 会社が従業員に金銭を貸し付けた際、従業員の作成する受取書

従業員は給与所得者であり、印紙税法上の「営業者」に当たらないため、従業員の作成する受取書は「営業に関しないもの」として、印紙は不要です。

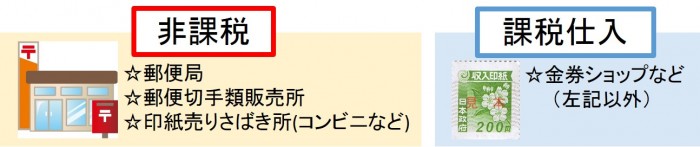

●収入印紙の購入時の消費税について

◆収入印紙を購入する場合、購入先によって消費税の処理が異なるため注意が必要です。